【市场聚焦】宏观:十债收益率破2.0%是否就是终点

- 娱乐

- 2024-12-05 10:56:05

- 404

摘要

十债下破2.0%刷新历史极值引发讨论。新质生产力转型与化债周期中,降低利率减轻债息负担是最优选择,这是当前国债收益率下行的主导因素之一,也响应“有力度降息”的政治局会议定调。夯实基础,更有助于新周期开启。如果从付息维度,当下杠杆率隐含的付息水平仍然较高。如果2025年以5.0%实际GDP加3.0%通胀的顺利远景为基准,即经济成功步入繁荣粗略测算,假设付息强度成功降至匹配或略高于名义GDP水平,且包含人大刚批准的债务置换,政府债券加权收益率在2.0%基础上仍有大约20bps下行空间,否则需以更大背书成本的信用利差极度收平来兑现。但考虑到当前收益率下行过快,易对其他资产、汇率、信心造成冲击,政策可能开始调控,让利率下行节奏波折且漫长。

复盘十债收益率变化

如果以数十年的维度,中国一直处于一个债牛的长周期。债券收益率与价格反向,国家本身处于一个由超高速发展的新锐,逐渐转向稳健增长的世界第二极。那么与经济增速、通胀水平、收入增长锚定的债券收益率,理应处于一个逐渐下行的轨道上。

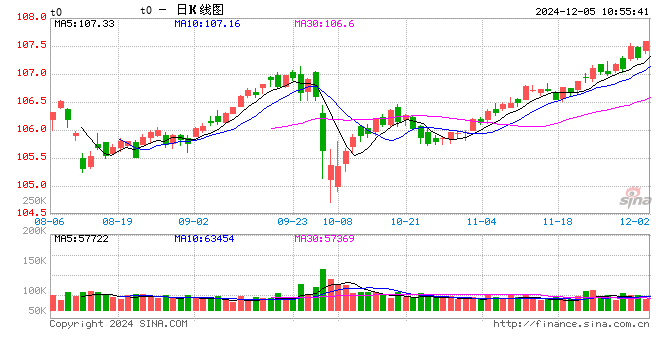

从短周期的维度,自2022年之后,我国国债收益率开启了顺畅下行的趋势,一方面反应高质量改革带来的暂时阵痛,另一方面利率下行是对冲需求压力最有效的手段。2024年是利率债大牛市,十债收益率从年初的2.6%左右,下至当前最低1.95%,从年初的资产荒,到当前政治局会议许可的“实施有力度降息”的政策背书,宽货币利好与化债的供给冲击,呈现了明显的先后顺序,更加助推债市在年末加速上涨。

利率下行与后续复苏的关联逻辑

简单从书本上的定义,不同期限债券收益率与相对应的增长挂钩,企业债为企业的盈利能力(成本),国债则是国家的经济(收入)增长。理论如此,但如果对照实际表现,国债收益率的下行或低位运行,并不构成经济的领先指标。例如2020年疫情冲击时,美债收益率大幅下行,直到三季度才微幅抬升。而美股早在3月见底反转、商品在4月原油负价格之后反转,当商品回归疫情前价格水平时,债券收益率还停留在“永久性伤害”的思维惯性。直到后边需求繁荣引发大通胀即成定局,债券收益率才回归疫情前水平。直到2022年美联储后知后觉开始大幅度加息的前一个季度,美债收益率才真正反应大通胀的基本面。由复盘最市场化的美债来看,债券并不能构成经济承压的领先指标,可能是个同步,甚至相对商品基本面供需的变化,更为滞后的指标。

这种滞后性,生态建立的初衷可能来自于利率与货币财政政策的深度捆绑性。而为了不过度干预经济的规律运行,通常政策更多突出应对性和托底性。需求承压确认时,才会迎来宽松政策托底。为何鲜有前瞻性,对于是否拐点的把控,例如本轮欧美大通胀周期,如果之前过早加息收紧,可能回归2010-2020低信心低通胀的惯性。相反通胀未明显下行前过早降息,又可能激发恶性通胀。相对于应对时的加速降速,例如2022年加息的大幅加速,后知后觉的失误代价可能仅1年就能弥补,除2023年硅谷银行差点引爆金融危机外,我们可以定义在2022-2024年美国实现了软着陆。而判断拐点失误的代价,可能需要5-10年去弥补,例如2010年过早停止QE,货币不敢全盘兜底引发欧美债务危机,导致10年的低增长低通胀。更远的例子如日本,不复赘述。

所以回到解释中国国债收益率下行,本源来自宽货币与宽财政的节奏错配,财政需要等两会目标明确后才能真正发力。国内托而不举的方针,更大概率也是一个应对的思路,那么依据托底思路顺延的宽货币,当下所驱动的利率下行,并不代表未来的远景,反而为未来复苏打下更低成本的成功基础。

债券收益率是否还存在向下的空间

最后落地到价格本源,即债券已突破2.0%的历史性关口后,牛市是否持续?这是最直接的问题。首先利率短期下行过快,类似年初的资产荒,理财收益过于理想所带来的抽水效应,一旦其他市场表现相对波折,抽水可能放大其他资产一旦不利时的波动幅度。其次利率的过快下行,加剧了汇率的压力,特别是特朗普当选后强美元驱动美元兑人民币的快速贬值,汇率大幅波动不利于金融稳定。最后做多债券如果趋向狂热,较大幅度的回调也合乎规律。虽然早已打破刚兑,但理财产品开始面对回调亏损时,普遍缺乏金融知识的广大居民端,更容易出现情绪化的挤兑,出现金融风险的概率也同步上升。

所以当突破2.0%引发舆情后,我们也就看到了央行开始调研过快下行的小作文。央行与财政部随卖的机制早已成熟,虽然两部门不会令债券收益率大幅上行(价格暴跌)主动制造风险,但平抑大幅上涨的燥热情绪,很可能将在短期见到。

从中期的维度,2.0%又很难是一个历史底部,至少在财政发力到落地生效之前,债券收益率仍有下行空间去夯实基础。那么怎么粗略估算一个幅度?杠杆率是一个评判债务压力有效的指标,如果叠加政府、非金融企业、居民三部门对应的平均利率水平,同理也可以估算出债息对GDP的比重,继而可以纵向或横向比较。如果纵向比较,当付息水平努力下降时,易成为复苏的起点(2008-2009、2014-2015、2020-2021)。疫情的额外支出导致2021-2022的降息没有激活2023年的名义增速。2024年反而因为举债兜底,即使年内呈现较大幅度降息,付息水平反而因分母问题更为恶化。

所以如果测算2025年,假设名义GDP达到8%的成功繁荣水平(5%实际GDP加3%通胀),债息压力再减轻1-2%左右是有助于目标实现的。按照这个逻辑测算,首先假设赤字率5%、2万亿置换(6万亿分3年实施)、5万亿地方专项债,企业居民不再加增杠杆,当前利率水平下新年度的付息水平只能下降约0.2%至10.6%左右的水平。如果名义GDP不及8%的乐观预期,可能付息水平还要糟糕。既不大规模举债(赤字率3.5%及更少的地方专项债额度),经济还能自发回暖从而实现债息水平下降,这种组合只有外需爆发才能实现。而特朗普明牌要跟卡住中国外需的地缘环境下,降低债息就只剩下降息一条路径。

所以进一步去评估如何分配政府、企业、居民三大部门各自在新年度的降息幅度,如果非要保证十债2.0%为底部(包括一篮子政府债加权在现有水平不能下行),企业与居民可能需要各自下降50-100bps,才能实现付息水平再下1-2%的,或者一次性置换40-50万亿左右企业债至低息的政府债。前者带来信用利差的极度收平,需要非常强大的国家性背书,后者更不现实。那么如果十年期及一篮子加权下行20bps左右,企业、居民下行幅度就可在30bps-50bps,信用利差缩窄的背书更为可控,且幅度合理。债息压力减轻,有力助推收入与增速上行,利率自然回暖上行,新周期开启。即在财政落地生效之前的中期维度,可能空间在20bps左右,但短期如果过于顺畅,极易招致政策调控。调控旨在令利率下行的走势更为波折和漫长,不能出现大落大起。

作者简介

范永嘉

中粮期货研究院 宏观资深研究员

交易咨询证号:Z0014840

风险揭示

1. 中粮期货有限公司拥有本报告的版权和其他相关的知识产权。未经中粮期货有限公司许可,任何单位或个人都不得以任何方式修改本报告的部分或者全部内容。如引用、转载、刊发需要注明出处为中粮期货有限公司。违反前述要求的,本公司将保留追究其相关法律责任的权力。

2. 本策略观点系研究员依据掌握的资料做出,因条件所限实际结果可能有很大不同。请投资者务必独立进行交易决策。公司不对交易结果做任何保证。

3. 市场具有不确定性,过往策略观点的吻合并不保证当前策略观点的正确。公司及其他研究员可能发表与本策略观点不同的意见。

4. 在法律范围内,公司或关联机构可能会就涉及的品种进行交易,或可能为其他公司交易提供服务。

发表评论